Nunca me gustó el boxeo, ver cómo una persona le pega a otra es algo que me pone mal. Pero hay una palabra que se usa en ese deporte (y que la aprendí de mi viejo) que refleja a la perfección la situación: groggy. El momento en el que uno de los boxeadores recibe uno o varios golpes contundentes que lo dejan tambaleando. Como diría Osvaldo Príncipi, “madura el nocaut”, porque lo más probable es que baje la guardia o que arroje piñas sin sentido (o una combinación de ambas).

Así está hoy la economía argentina, el oficialismo y toda la clase política en general. Porque el resultado de las PASO, con Javier Milei no solo siendo el candidato más votado sino superando al espacio de Juntos por el Cambio y a Unión por la Patria fue un cross a la mandíbula.

Si era algo que se veía venir o no es una pregunta que se la dejo a los politólogos. Lo único que voy a decir es que el ascenso de este tipo de figuras es algo que se venía dando tanto en países con democracias “consolidadas” como Estados Unidos (Donald Trump) o Reino Unido (Boris Johnson), como así también en varios países de la región como Brasil (Jair Bolsonaro) o Chile (José Antonio Kast), por poner algunos ejemplos.

Si a eso le sumamos una economía que no crece hace más de 10 años y que tiene una de las inflaciones más altas del mundo, me parece que, como mínimo, estaban las condiciones dadas para que esto sucediera.

El que seguro no la vio venir fue el sector financiero, dado que los precios de los bonos de la deuda pública como el dólar paralelo reaccionaron de manera muy adversa tras conocerse los resultados (y eso que ya se venían manejando con cautela, tras la experiencia del cimbronazo que se observó luego del resultado de las PASO presidenciales de 2019).

Es importante aclarar que esto se produjo antes de que se conociera la devaluación del tipo de cambio oficial (sobre esto volveremos luego). La bolsa tiene una “pre-apertura”, en la que ya se pueden colocar órdenes de compra y de venta que permiten tener una idea de los precios, y el lunes por la mañana ya se observaban caídas fuertes en torno al 5–10% de los bonos.

Algo similar sucedió con el dólar financiero (recordemos que su cotización surge, precisamente, de la relación entre el precio en pesos del bono y su contrapartida en dólares), aunque, en este caso, ya desde el domingo se había visto un salto en la cotización del dólar “cripto”, que opera las 24 horas del día.

Unas horas después, cuando abrió el mercado cambiario (y sin que haya ningún tipo de anuncio por parte de las autoridades), el BCRA llevó el dólar mayorista a los 350 $/USD, lo que significó una devaluación del 22%. Al mismo tiempo, publicó un breve comunicado anunciando que incrementaba de manera significativa la tasa de política monetaria (pasó de 97% a 118% anual), con el objetivo de “anclar las expectativas cambiarias y minimizar el grado de traslado a precios, propender hacia retornos reales positivos sobre las inversiones en moneda local y favorecer la acumulación de reservas internacionales”.

Sin embargo, el dólar financiero respondió negativamente ya que, en lugar de recortar la suba inicial que se había observado, siguió incrementándose durante el martes y el miércoles hasta alcanzar 780 $/USD. Luego se redujo levemente, para terminar la semana en 720 $/USD (lo que implica un incremento del 19% en relación con su valor del viernes pre-PASO). Como dato positivo, la devaluación sirvió para frenar la venta de reservas en el mercado cambiario. Durante la semana siguiente acumuló compras por casi USD 600 millones.

¿La devaluación estaba planeada?

Todo indicaría que no. En primer lugar, no hubo ningún tipo de comunicación o anuncio por parte de las autoridades económicas. Las devaluaciones son eventos disruptivos que generan muchísima incertidumbre (que se ve reflejada en remarcaciones de precios y en el freno de las ventas). Cuando la medida es premeditada, suele ser anunciada y acompañada de un paquete de medidas.

Acá no sucedió nada de eso. Recién el martes por la noche hubo una conferencia de prensa realizada por el titular de AFIP, Carlos Castagneto, el secretario de Comercio, Matías Tombolini, el jefe de la Aduana, Guillermo Michel, y el viceministro de Economía, Gabriel Rubinstein. Llamativamente, Sergio Massa no estuvo presente (se lo vio recién el miércoles a la noche en una entrevista con el medio TN).

En dicha conferencia el único anuncio que hubo fue la renovación por 90 días del acuerdo de precios con las empresas por hasta 5% por mes. Lo que no aclararon es si van a hacer que las empresas retrotraigan los precios a sus valores pre-PASO, ya que luego de la devaluación se observaron importantes incrementos tanto en alimentos como en otros rubros.

Otro elemento que hace pensar que la devaluación no fue premeditada fue la declaración de Flavia Royón, secretaria de Energía, respecto del impacto de la misma en los precios de las tarifas: “La semana que viene vamos a estudiar cómo la devaluación afecta el costo de la generación de energía eléctrica y va a haber una actualización”.

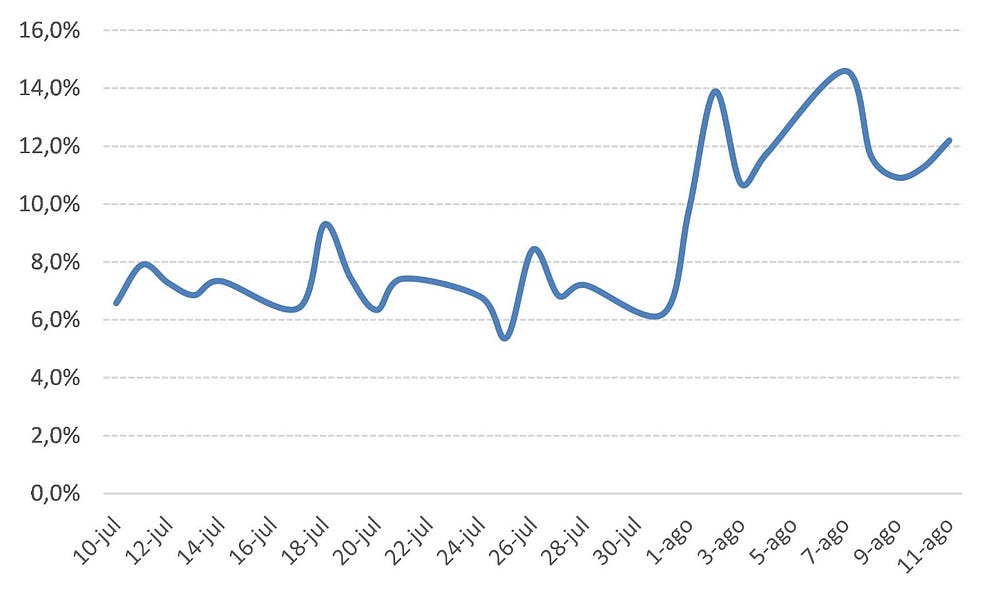

Por último, hay que señalar que desde el 1 de agosto se había observado un cambio en el manejo de la política cambiaria del BCRA. Como se puede ver en el gráfico debajo, la tasa de aumento diaria -que se había ubicado en torno al 7% mensualizada durante julio- se aceleró y se mantuvo en torno al 12% mensual.

Evolución del tipo de cambio oficial (variación diaria mensualizada)

Sin el diario del lunes, uno podía interpretarlo como que el BCRA estaba buscando encarecer el valor del dólar (incrementar el tipo de cambio real) para frenar la sistemática pérdida de reservas producto de su intervención en el mercado cambiario. Pero con la devaluación consumada, no tiene demasiado sentido acelerar el ritmo de aumento si se tenía pensado devaluar.

El lunes mismo el FMI sacó un comunicado apoyando las medidas, ¿no puede haber sido algo pactado previamente como parte de las negociaciones para destrabar el desembolso de los USD 7.500 millones como dijo Massa el miércoles en una entrevista? De nuevo, por todo lo dicho anteriormente, algo no cierra. Si fue pactada como dice el ministro, entonces no estuvo bien comunicada ni tampoco fue consistente con las medidas aplicadas en los días previos a las elecciones. Por otro lado, en todos los análisis sobre la economía que publicó el FMI en el último tiempo siempre sostuvo que el tipo de cambio estaba atrasado y recomendaba su devaluación, así que resulta lógico que apoyara la medida.

Una explicación alternativa podría ser que, tras el resultado de las PASO y el efecto que provocó sobre los bonos y, en particular, sobre el dólar financiero, el equipo económico decidiera llevar a cabo una devaluación del tipo de cambio oficial.

Como explicamos en una edición anterior, la caída sistemática de las reservas -que se aceleró a medida que se acercaban las elecciones- no era algo sostenible en el tiempo. Si bien se habían ido implementando medidas para tratar de contenerla (el incremento del impuesto sobre el dólar para ahorro y para importaciones, sumado a su estricto control, junto con otra ronda del dólar preferencial para las exportaciones del sector agropecuario), nada de esto tuvo un gran efecto.

Para peor, la típica incertidumbre que genera el proceso electoral llevó a que se incrementara de manera significativa el dólar financiero y su correspondiente brecha con el oficial, que el viernes previo a las elecciones superó el 110%. Con el resultado puesto y el dólar cripto anticipando una nueva suba que lo ubicaba –como mínimo- en torno a los 650 $/USD (haciendo que la brecha superara el 125%), de no haber hecho nada es probable que la propia presión del mercado hubiese sido tal que en pocos días se habría tomado la misma medida (de una manera todavía más desordenada).

¿No se podría haber contenido la suba del tipo de cambio paralelo solo con la suba de tasas como hizo Massa en situaciones de tensión anteriores? El tema es que ahora hay una gran diferencia. Milei se transformó en el candidato con mayores chances de ser presidente. Eso significa que el dólar financiero dejó de ser un techo (recordemos que tanto Larreta como Bullrich planteaban la unificación desde el oficial hacia el paralelo) para pasar a ser un “piso”.

Esto es así porque, para llevar a cabo la dolarización que plantea Milei, en el mejor de los escenarios eso se llevaría a cabo con un dólar en los valores actuales, pero para eso necesitaría conseguir financiamiento por unos USD 35.000 millones (para dolarizar todos los agregados monetarios), algo que resulta muy improbable teniendo toda la deuda reestructurada y en medio de un acuerdo con el FMI. Sin ese financiamiento, y dependiendo del cálculo que se haga, el tipo de cambio necesario podría ascender hasta niveles irrisorios (por encima de los 40.000 $/USD). Con lo cual, la presión sobre el dólar paralelo y sobre las reservas es probable que se sostenga hasta las elecciones del 22 de octubre.

Sumado a eso, es muy probable que la inflación supere el 10% mensual en agosto y septiembre, ejerciendo una presión adicional sobre el tipo de cambio oficial que, según lo que afirmó Massa, lo mantendrían fijo en 350 $/USD hasta las elecciones. Con lo cual, el desafío del gobierno va a estar, primero, en contener lo más que pueda el traslado de la devaluación a los precios y, luego, en mantener controlado el tipo de cambio hasta los comicios. El mercado, por ahora, no lo convalida. Eso se puede verificar en los precios del dólar futuro, que para octubre muestran una devaluación implícita del 15%. ¿Quién ganará la pulseada?

Juan Manuel Telechea