Jorge Carrera, que fue Jefe de Investigaciones Económicas del BCRA, y actualmente es profesor de Finanzas Internacionales en la UNLP, publicó ayer en Ámbito una grave advertencia. En AgendAR la consideramos fundada, y la reproducimos:

«La crisis cambiaria y financiera argentina iniciada en los primeros meses de 2018 puede estar entrando en una nueva fase con nuevos desafíos.

La primera fase de la crisis fue impulsada por la salida de inversores externos y locales relativamente sofisticados. Muchos de ellos estaban haciendo «carry trade» con LEBACs. Es decir, estaban aprovechando la relativa quietud del tipo de cambio para ganar intereses altos en dólares.

En esta fase la salida de no residentes baja las reservas internacionales del BCRA, mientras que la salida de los inversores locales puede reducirlas si salen al exterior o a una caja de seguridad, pero también puede dejarlas sin cambios o aumentarlas si van a depósitos en dólares en el sistema financiero.

En ese momento se pudo apreciar que las reservas cayeron brutalmente. Desde un pico de u$s 64.000 millones en enero pasaron a u$s 51.144 millones el 6 de septiembre, incluyendo un refuerzo de u$s 15.000 millones del FMI el 22 de junio. Pero al mismo tiempo los depósitos en dólares crecieron.

- Como si los agentes económicos locales vieran, en su mayoría al sistema bancario como aislado de los flujos de capitales externos especulativos.

Esto puede ser explicado porque gran parte de los fondos externos que entraron quedaron estacionados en el BCRA, no bajaron al sistema financiero. Esto es muy distinto a lo que ocurrió en la mayoría de los países emergentes. Varios trabajos de Shin y Borio en el BIS de Basilea han alertado reiteradamente por el efecto que los flujos de dólares tomados por empresas privadas y gobiernos generaban en los sistemas bancarios locales expandiendo su capacidad prestable. Y lo dañino que resultaba cuando esos fondos se retiraban, haciendo desapalancar abruptamente a los sistemas bancarios locales.

En Argentina, una parte importante de los fondos externos fueron a LEBACs y quedaron estacionados en el BCRA, por lo tanto, el sistema bancario no fue involucrado, no aumentaron los depósitos y la capacidad prestable. Fue solo un «negocio brillante» del BCRA: alquilar reservas caras por dos años. Habría sido peor que esos dólares hubieran ido a plazos fijos o a LETES en pesos.

LA SEGUNDA PARTE.

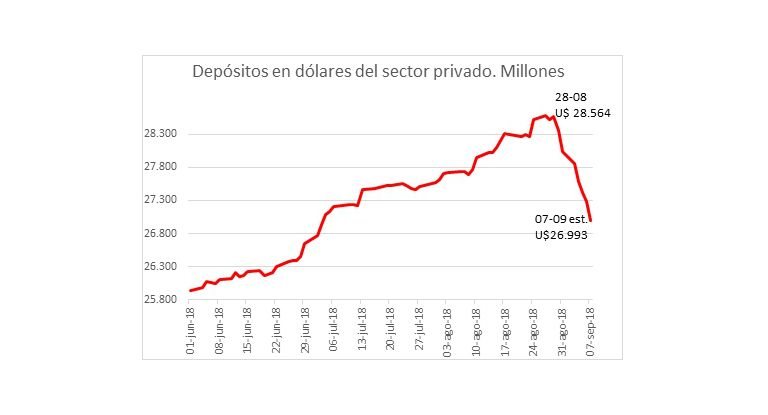

Podemos ver la evolución de los depósitos bancarios en dólares de clientes privados en el gráfico: vienen creciendo en forma estable desde inicios de año (el promedio en diciembre 2017 era u$s 25.714 millones). Lo cual muestra que han sido inmunes a la crisis en marcha. Como si todo lo que ocurrió hasta ahora pasara en otro nivel del sistema financiero.

El 27 de agosto podría ser un punto de giro de la serie. Los depósitos en dólares privados dejan de crecer y comienzan a caer. Hasta el 7 de septiembre estimamos habrían caído u$s 1.500 millones, aunque esta caída no es necesariamente todo lo que pretendían los depositantes (porque los bancos regulan entrega de cash).

En esta fase, a diferencia de la primera, caen los depósitos y caen las reservas. Es que, simplificando, todos los depósitos en dólares no prestados son encajados por los bancos en el BCRA y se cuentan en las reservas brutas. Por lo cual, la salida de depósitos contribuye a la caída en las reservas brutas y netas.

Este comportamiento es más común en las típicas crisis cambiarias y financieras en economías emergentes analizadas en la literatura económica. En otras palabras, el sistema bancario no está aislado de los problemas del sector externo.

La política económica del Gobierno y del BCRA coordinadamente debe dar prioridad a frenar esta sangría. Para ello es importante estabilizar el dólar y dar mayores certezas al púbico minorista que demoró seis meses en reaccionar y puede tardar semanas en calmarse.

Otro aspecto relevante es aumentar las reservas verdaderamente «usables». O sea, agregar swaps con China o con el BIS u otros bancos no ayudará mucho. Recibir cash del FMI o del Tesoro estadounidense, sí.

Tampoco conviene realizar políticas de intervención cambiaria erráticas y mal comunicadas que al público general le indica que se rifan u$s 200 o u$s 300 millones de reservas y no pasa nada. Además, por el momento, no deberían repetirse los errores cometidos con la renovación de LEBACs anterior cuando se quiso intentar un desarme improvisado de las mismas.

El sistema financiero argentino es poco sofisticado y pequeño, pero bastante sólido, conviene ser prudente porque la crisis de 2001 mostró lo peligroso y costoso que es involucrarlo en la crisis. Afortunadamente, estas autoridades cuentan con una gran ventaja: heredaron una regulación macro prudencial sobre los usos admitidos de los dólares por los bancos que no tuvieron tiempo de modificar».