DUBAI – ARAMCO, la compañía petrolera saudita controlada por el estado, ha planteado la posibilidad de emitir bonos denominados en yuanes, una medida que marcaría un cambio significativo en una industria tradicionalmente dominada por el dólar.

Un prospecto emitido este mes por la compañía petrolera más grande del mundo declaró que los pagarés en renminbi «podrían emitirse» en virtud de su programa de bonos, aunque Aramco no proporcionó detalles sobre el momento o la escala de dicha oferta.

El documento establece los riesgos involucrados en la flotación de bonos en yuanes, incluidas la posible menor liquidez y la disponibilidad limitada de la moneda fuera de China.

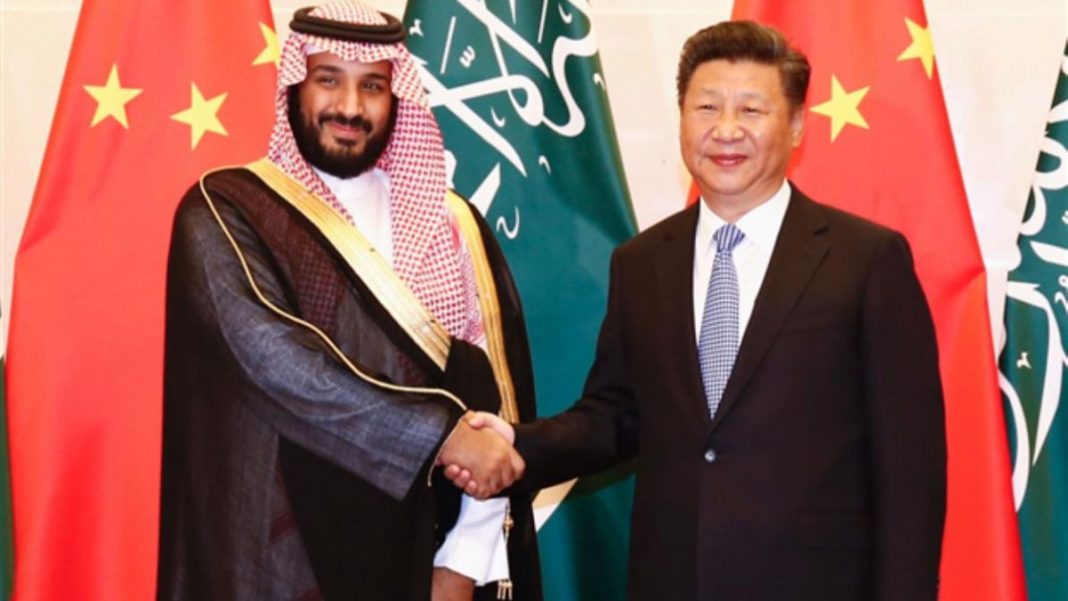

La disposición subraya la creciente importancia de Asia para Aramco desde una perspectiva comercial, como un mercado de alta demanda, y también la profundización de las relaciones financieras de los países productores de petróleo con Beijing.

Debido a que las transacciones petroleras generalmente se liquidan en dólares, muchas naciones productoras de petróleo han vinculado sus propias monedas al dólar.

China, que busca promover el uso internacional del yuan, ha hecho del cultivo del «petroyuan» una parte central de su estrategia monetaria, estableciendo un mercado para futuros de petróleo crudo denominados en yuanes en Shanghai.

Una emisión de bonos en yuanes por parte de Aramco daría un impulso sustancial a la internacionalización de la moneda china, además de diversificar las fuentes de financiación para Aramco y para el gobierno saudí, que posee la gran mayoría de las acciones de la empresa.

Aramco recaudó el martes pasado 8.000 millones de dólares en su primera emisión de bonos en moneda extranjera desde 2019, aparentemente denominados enteramente en dólares.