“El sector que más divisas ingresa al país: casi el 50% del total de sus exportaciones”, sostiene —escrito en inglés— el Centro de Exportadores de Cereales en su página web. El dato privado se puede contrastar con el último informe de Comercio Exterior del Indec: en agosto pasado, la exportación de productos primarios y las de manufacturas de origen agropecuario representaron el 60% del total, con gran protagonismo de granos, aceites y harinas.

Pero ¿las ganancias de esas exportaciones quedan todas en la Argentina? En el informe “Cruzar fronteras para cosechar ganancias”, los investigadores del Conicet Alejandro Gaggero y Gustavo Zanotti estudiaron los datos contables de una docena de empresas cerealeras y aceiteras, nacionales y multinacionales, que tienen empresas en Uruguay, donde declararon ganancias por 3.954 millones de dólares entre 2017 y 2021, por producciones que no tocaron suelo uruguayo. En el caso de las firmas uruguayas pertenecientes a empresas argentinas del agronegocio, el 40% del total de su facturación lo hicieron en el país vecino.

¿Cómo eluden impuestos las empresas del agronegocio argentino? Es la pregunta que guía el informe de Gaggero y Zanotti. La respuesta: las firmas del agronegocio tienen radicadas en Uruguay “empresas cáscara”, que no tienen actividad productiva y cuyo único objetivo es comercializar desde suelo uruguayo gran parte de lo producido en otros países —la Argentina y Brasil, en el caso de las estudiadas— para aprovechar los beneficios de un régimen impositivo especial que reduce los impuestos por ganancias a menos del 1%.

“Cabe destacar que las ventas de las empresas uruguayas en realidad son una ficción contable y en los hechos las mercaderías de ningún modo zarpan del puerto uruguayo”, subrayan los investigadores, y advierten cuál es el beneficio fiscal que los impulsa a crear esas empresas: “En 2021, las firmas del agronegocio destinaron solo 2% de sus ganancias brutas al pago de todo tipo impuestos”.

¿Cómo es la operatoria? Las firmas uruguayas adquieren la producción de sus contrapartes radicadas en la Argentina, donde la empresa productora vende a las respectivas empresas cáscara de Uruguay a precios menores a los de mercado y, posteriormente, estas últimas comercializan la producción con compañías extranjeras. El pago de retenciones a la exportación se sigue cobrando en el país, lo que se busca evadir es, principalmente, el pago del impuesto a las ganancias.

Las empresas estudiadas —analizando las ganancias declaradas en la Argentina, donde tienen producción; y las declaradas en Uruguay, donde hay poco más que una dirección fiscal— son las multinacionales Cargill, Bunge, Nidera, Cofco, ADM, Monsanto, Viterra y Syngenta; y las empresas de capitales argentinos Vicentin, Molinos, Aceitera General Deheza (AGD), Adecoagro y la Asociación de Cooperativas Argentina (ACA), que en tierras uruguayas está registrada con el nombre de Fisway SA, a diferencia del resto que mantienen su nombre original o parte de él en la “empresa cáscara”. La mayoría integran el Centro de Exportadores de Cereales, organización que impulsa una Ley Agroindustrial con el objetivo incesante de pagar menos impuestos. El oficialismo la respaldó y la oposición también, pero aún no pasó el debate de comisiones.

Uno, dos, tres, diez Vicentines

“Hicimos este estudio porque habíamos hecho un trabajo anterior sobre Vicentin y la estructura que tenía como grupo empresarial, en la que había una empresa muy importante que era su filial en Uruguay, con un rol contable y no productivo. La filial uruguaya era utilizada para comercializar buena parte de lo que exportaba, pero además las empresas argentinas estaban en manos de un holding formado en Uruguay. El caso de Vicentin deja muy claro los problemas que le generan al Estado argentino estas empresas con estructura internacionalizada”, reseña Gaggero en diálogo con Tierra Viva, sobre la punta del ovillo que los llevó a investigar la ingeniería fiscal de las cerealeras.

El caso de Vicentin volvió a la agenda en las últimas semanas debido a que el juez civil y comercial N°2 de la ciudad de Reconquista, Fabián Lorenzini, declaró abierto el periodo de concurrencia, tras un extenso proceso de concurso de acreedores abierto en febrero de 2020. Sin embargo, la Cámara de Apelaciones volvió a fallar a favor de la empresa del agronegocio y revirtió la decisión, dándole más tiempo para negociar su deuda. La empresa declaró su estado de cesación de pagos por una deuda de 1.300 millones de dólares en 2019, a pesar de haber liderado los rankings de exportaciones y haber recibido créditos millonarios por parte del Banco Nación durante el gobierno de Mauricio Macri.

El proceso involucra un vaciamiento de la empresa hacia Vicentin Family Group, al otro lado del Río de La Plata. En paralelo al proceso de quiebra, en el que los acreedores van desde el Banco Nación —con el que Vicentin tiene una de deuda de 300 millones de dólares— hasta productores chacareros, 12 integrantes del directorio de la empresa local fueron imputados por asociación ilícita y estafas.

El informe de Gaggero y Zanotti da cuenta de que el caso de Vicentin no es una excepción sino una regla y ocurre desde principios de siglo. De acuerdo a las informaciones obtenidas del Boletín Oficial de Uruguay, las “empresas cáscara” estudiadas comenzaron a conformarse en 2000. Los investigadores enmarcan este entramado de abuso fiscal en un contexto global iniciado a mediados del siglo XX, cuando la producción de alimentos y derivados se dejó de realizar de forma local, de la producción al consumo, y tuvo lugar un proceso de concentración económica dominado por grandes corporaciones multinacionales en una clara tendencia a “universalizar” los alimentos, entendiéndose por “agronegocio” un sector que se extiende a insumos biológicos destinados a diversos usos, incluyendo alimentos, forraje, biocombustibles y materias primas en otras industrias.

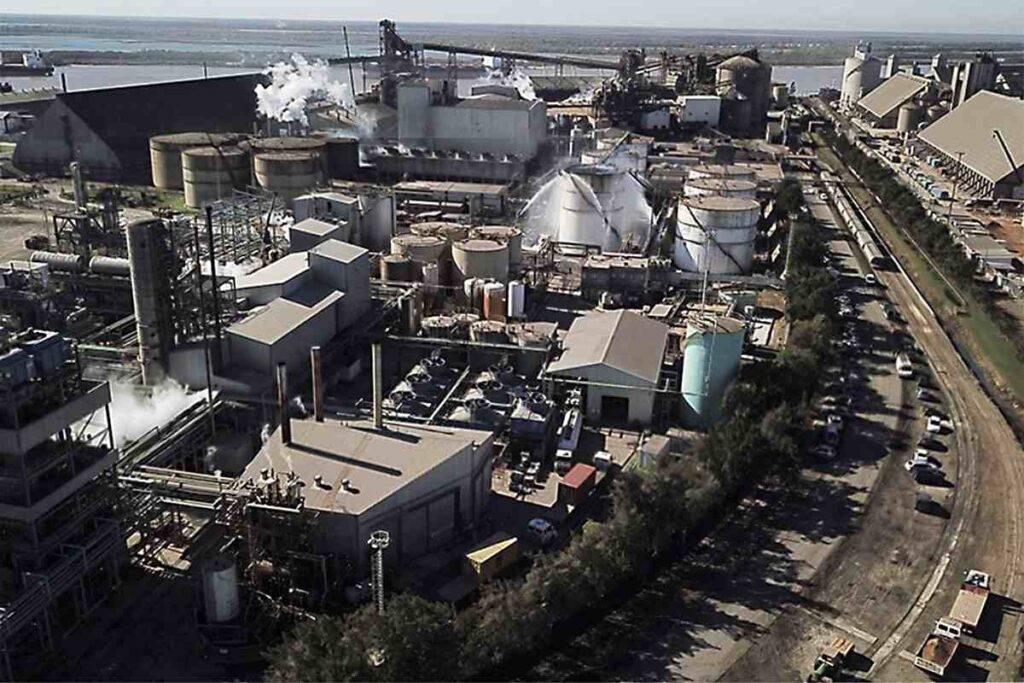

En el caso particular de la Argentina, Gaggero y Zanotti marcan que la expansión del agronegocio estuvo encabezada por grandes multinacionales (Bunge, Cargill y Dreyfus) y ciertos grupos económicos locales (Vicentin y AGD), que estaban presentes en el país pero crecieron de la mano de algunos hitos con el modelo económico instalado por la última dictadura cívico-militar, como una modificación de la Ley de Granos y la autorización para la construcción de puertos privados, lo que le dio a las firmas de molienda una ventaja en sus costos de logística respecto a otros países de la región producto de la reducida distancia entre los puertos. En la década de 1990, en el gobierno de Carlos Menem, la sanción de la ley de actividades portuarias afianzó el modelo privado. Esa decisión fue acompañada por la aprobación de la soja transgénica, en 1996, lo que cambió el modelo agropecuario argentino.

Uruguay, paraíso para la evasión

¿Por qué el suelo charrúa es tan tentador para estas prácticas ilegales de las empresas del agronegocio? Según detalla el informe, Uruguay tiene un trato especial para los holdings —sociedades que administran la propiedad de otras compañías— extranjeros que se radican en el país: no cobra el impuesto a la renta de las actividades económicas (gravado en 25% para quienes producen en Uruguay). Tampoco el impuesto al patrimonio (1,5%), o a las ganancias provenientes, por ejemplo, de los dividendos percibidos por las firmas extranjeras o de la liquidación de una de sus firmas en el exterior.

Además cuenta con un régimen especial para las empresas de intermediación en la compraventa internacional de mercaderías y servicios (trading), tanto para productos como para servicios que se generen en otro país y no toquen suelo uruguayo. A estas, la resolución de la Dirección General Impositiva 51/97 les permite pagar aproximadamente el 0,75% de sus ganancias.

Junto al andamiaje legal, el informe —publicado en agosto por la Fundación Friedrich Ebert— precisa información de las empresas que permiten evidenciar que el único objetivo de su radicación en Uruguay es realizar la intermediación de sus productos y servicios e incrementar los saldos contables para liquidar en ese país las ganancias (con una carga impositiva casi nula). Como muestra, los investigadores aportan dos datos:

- En el caso de las empresas cáscara estudiadas, el gasto en empleados constituye el 0,14% de lo facturado;

- El 1,1% corresponde a activos fijos (maquinaria, plantas o inmuebles).

Es por eso, como también marca el informe, que Uruguay está incluido en el listado de países que no adoptaron el conjunto de reglas de transparencia fiscal de la Unión Europea, aludiendo principalmente a la ausencia de acuerdos internacionales de intercambio de información tributaria. Esos beneficios para empresas extranjeras Uruguay los aporta a cambio de un escaso pago de impuestos, cuando lo facturado por las “empresas cáscara” del agronegocio, solo en 2021, fueron 42.000 millones de dólares. La cifra representa el 43% del valor bruto de producción de Uruguay y el 72% de su PBI.

¿Cuánto representaría para la Argentina? Si bien el total de la facturado también incluye movimiento de otros países —en particular Brasil— por las triangulaciones hechas por multinacionales como Cargill y Bunge, la economía argentina atraviesa en este 2023 el impacto de la sequía: según la Bolsa de Cereales de Rosario, la pérdida por ese fenómeno fue en 2023 de 14.140 millones de dólares, que ascienden a 19.000 millones si se toma el impacto en toda la cadena.

Estas maniobras de “abuso fiscal”, como lo denominan Gaggero y Zanotti, se extiende más allá del agronegocio, pero para dimensionarlo el informe aporta una estimación de la organización Global Alliance for Tax Justice y Tax Justice Network (Alianza Global por la Justicia Fiscal y Red por la Justicia Fiscal), según la cual en 2021 el Estado argentino dejó de recaudar entre 1.200 y 2.400 millones. En marzo pasado, la AFIP informó que tenía en investigación una supuesta maniobra de evasión por 44.206 millones de pesos que involucraba a 20 cerealeras.

“La creación de firmas en distritos de baja o nula tributación les ha permitido a las grandes corporaciones eludir el pago de impuestos, privando a los Estados —especialmente a los más pobres— de recursos que podrían ser destinados al desarrollo económico y social”, sentencia el informe. “Es una pérdida de recursos muy relevante en uno de los sectores más dinámicos de la economía argentina”, resalta Gaggero, y suma un ejemplo de 2021: una firma uruguaya, perteneciente a una empresa argentina del agronegocio, facturó ganancias por dos millones dólares en la Argentina, donde tiene su producción, y 93 millones en Uruguay.

El informe arroja otras conclusiones reveladoras a partir del estudio de los datos contables de las empresas en ambos márgenes del Río de la Plata:

- Las empresas del agronegocio en Uruguay tuvieron ganancias por 475 millones de dólares en 2021 y por 3.954 millones en los últimos cinco años. Su procedencia está relacionada tanto a la actividad de intermediación a través de los desvíos de precios de transferencia —el cobro por productos y servicios entras las firmas de la misma empresa— como de operatorias con los contratos en el mercado financiero de commodities.

- Las firmas uruguayas pertenecientes a grupos locales argentinos representan más del 40% de la facturación total del grupo.

- “En particular, las firmas de ACA, Cargill, AGD y Pérez Companc acumularon gran cantidad de activos líquidos. Especialmente las firmas uruguayas de capitales argentinos (ACA, AGD, Pérez Companc, Vicentin) concentran gran parte del total del efectivo del grupo en las filiales radicadas en Uruguay. Es decir, los dólares constantes y sonantes de los grupos argentinos son mantenidos en Uruguay a través de las firmas estudiadas”.

- “El patrimonio del grupo argentino Pérez Companc (a través de Molinos Agro) se encuentra especialmente explicado por su filial en Uruguay. Es decir, dicha rama de negocio del grupo posee su patrimonio casi enteramente resguardado en Uruguay. Por otro lado, las firmas de Bunge, Dreyfus, ACA, Adecoagro, AGD, Vicentin, representan entre 4 y 9% del patrimonio total del grupo o conglomerado”.

—¿Funciona distinto la ingeniería de abuso fiscal de una multinacional como Bunge o Syngenta, que tienen filiales en todo el mundo, que la de empresas nacionales como ACA, Molinos, Pérez Companc o Vicentin?

Alejandro Gaggero: En general, el mecanismo es el mismo. Hay una empresa radicada en la Argentina que produce y una empresa en Uruguay que funciona como comercializadora y se asocia con empresas de otras partes del mundo, ya sean países con los que comercian o guaridas fiscales, donde también hay transacciones. En la actualidad, la estructura de una empresa como Molinos (Pérez Companc) no es tan diferente a la de una empresa multinacional. Todas tienen una estructura offshore, con empresas en países de baja tributación o guaridas fiscales.

—En el informe marcan cómo América Latina, ubicada en el lugar global de proveedora de productos primarios, tiene enormes dificultades para enfrentar eficazmente el control de estas estructuras corporativas. ¿Cuál es la imposibilidad del Estado argentino para perseguirlas?

—La manipulación de los precios de transferencia no es legal, es un delito perseguido por el Estado. La AFIP es la encargada de generar los mecanismos para evitarlo. En la práctica, es una tarea muy difícil porque estas diferencias de precio se pueden camuflar de diferentes formas, con los distintos factores que inciden en el precio: la fecha de venta, la fecha de embarque, las variables de transporte o condiciones de venta. De los procesos iniciados por la AFIP son muy pocos los que terminan con un fallo que condene a las multinacionales. El Poder Judicial, en lo fiscal, tiene problemas para enfrentarse a una maquinaria administrativa judicial de firmas que defienden a estas empresas, que no son un adversario fácil. No ha sido eficaz el Estado para controlar esto, incluso en la venta de granos, cuya trazabilidad es fácil de seguir, pero las empresas multinacionales también tienen muchos servicios para facturar y realizar una planificación que los esconda: uso de marca, patentes por innovaciones tecnológicas, que suelen tenerlas en guaridas fiscales. ¿Cuánto le tiene que pagar la empresa a su filial en un paraíso fiscal por el uso de marca o por una consultoría interna? En las transferencias intra-firma no hay regla de mercado para los precios.

—¿Qué alternativas pueden buscarse para frenar estas estrategias de abuso fiscal?

—En el mundo se están discutiendo alternativas de cómo gravar a las multinacionales. Una es la de poner un impuesto mínimo, que sería equivalente, por ejemplo, al 15% de las ganancias. La discusión se está dando al nivel de la Organización para la Cooperación y el Desarrollo Económicos (OCDE), o sea, son los mismos países ricos los que están poniendo en discusión el rol que tienen las guaridas fiscales y estos sistemas tributarios especiales, porque erosionan la base imponible sobre la que cobran impuestos los Estados. En los últimos años se ha avanzado en ese aspecto, aunque todavía no se llegó a una implementación.

—¿Qué podría mejorar la Argentina a partir de trabajos como el que realizaron ustedes para poner freno a estas estrategias ilegales?

—Una de las soluciones posibles, a nuestro entender, es que la Argentina y Brasil negocien con Uruguay sobre sus regímenes especiales, porque son muy perjudiciales para las arcas públicas, mientras que el efecto para la economía uruguaya es muy marginal y concentrado en los sectores financieros e inmobiliario. Por otro lado, sería necesario pensar en cambios de regulación que graven de una forma diferencial las relaciones de intercambio entre empresas productivas argentinas y sus “empresas cáscara”. Se puede hacer, por ejemplo, poniendo impuestos a las transacciones de servicios con filiales en Uruguay. El Estado viene poniendo la lupa un poco más sobre estos mecanismos, pero debe avanzar en formas inteligentes de enfrentar estos perjuicios no desde el discurso sino con medidas concretas. Los mecanismos de abuso fiscal siguen siendo un problema grave.

—El debate sobre lo fiscal y el pago de impuestos es una constante en las propuestas de campaña presidencial, en particular del candidato de ultraderecha Javier Milei, que apunta contra todo impuesto. ¿Qué análisis hacen a partir del trabajo que realizaron?

—El informe busca incidir en ese debate mostrando que hay una gran inequidad en el sistema fiscal actual, porque los sectores de más altos ingresos no pagan lo que deberían. Ya no se trata de una reforma fiscal que eleve las tasas imponibles, sino que existen mecanismos por los que los más ricos pueden pagar menos impuestos a las ganancias, o por los que una gran empresa agroindustrial –en términos relativos por su facturación– paga menos impuestos que una ferretería o una pyme metalúrgica que está en blanco. Es un gran problema para el Estado porque implica desfinanciarse. Si el objetivo es no tener déficit fiscal hay que ver de qué forma se busca saldarlo: si a través de impuestos progresivos o de impuestos regresivos, como el IVA, que perjudica a los más pobres.

—¿Y qué ocurre con planteos como los de Milei de eliminar los impuestos?

—El planteo de Milei es muy extremo y va contra los consensos que se construyeron en los países centrales, países que él reivindica, para gravar a las grandes empresas que utilizan guaridas fiscales o regímenes especiales. Pero Milei y el movimiento libertario reivindican las guaridas fiscales y valoran a los países que tienen esos regímenes. Sin embargo, es un planteo tramposo porque esos beneficios se aplican solo para extranjeros, no para residentes de esos países, que pagan impuestos en un nivel estándar. Es una admisión tácita de que estos esquemas son perjudiciales. Los libertarios hablan del concepto de “competencia fiscal”, que implica que cada quien elige dónde pagar sus impuestos, suponiendo que forzaría a todos los países a bajarlos. Eso no es lo que están diseñando los países ricos en espacios como la OCDE. Las propuestas libertarias están a contramano de lo que se está haciendo en el mundo.

—Si Milei ganara las elecciones, ¿se puede deducir que dejaría de perseguir estas estrategias fiscales ilegales de las empresas cerealeras?

—Las dejaría de perseguir porque considera que el impuesto a las ganancias es un robo e, incluso, premiaría a quienes lograron hacer estrategias de evasión de este tipo. La última propuesta de La Libertad Avanza, frente a los debates de blanqueos fiscales, fue pedir perdón por haber perseguido a las personas que evadieron impuestos. El razonamiento es pedirles perdón por obligarlos a evadir. El esquema que plantean va contra las bases del Estado.

Nahuel Lag