Cómo está constituido y qué dinámicas internas explican la operatoria global de Gas Natural Licuado. Y cuáles son las necesidades y posibilidades de Argentina.

En esta comprensiva nota, Juan José Carbajales, Director del Posgrado en Energía y Sostenibilidad de la Facultad de Derecho (UBA) repasa los principales aspectos del mercado.

Otro conocedor del tema, Eduardo Gigante @eddiegigante , cita a analistas que prevén que Argentina estará extrayendo 1 millón de barriles de petróleo por día en 2026! 269 millones de m3 de gas! Y así competir con Australia y Qatar en exportar GNL… Será posible, si hacemos las cosas bien.

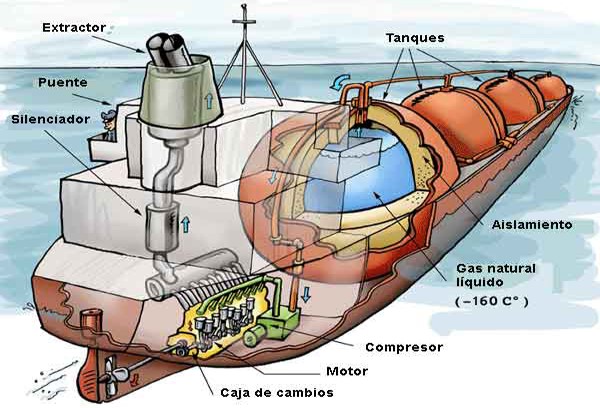

«El GNL es gas natural enfriado a -160ºC, temperatura a la cual, y a presión atmosférica, se encuentra en estado líquido (o criogénico). Al licuarlo se reduce 600 veces su volumen: a +30ºC es vapor y su densidad ~0.65 kg/m3; y a -162ºC es líquido y su densidad ~423.5 kg/m3. No tiene olor ni color, no es corrosivo, tóxico ni combustible.

Al estar líquido se posibilita su almacenamiento y transporte a mercados alejados, más allá de lo que técnica y económicamente permite un gasoducto. Así es transportado en buques metaneros (CH4) con instalaciones refrigeradas para mantenerlo líquido.

El mercado mundial de GNL

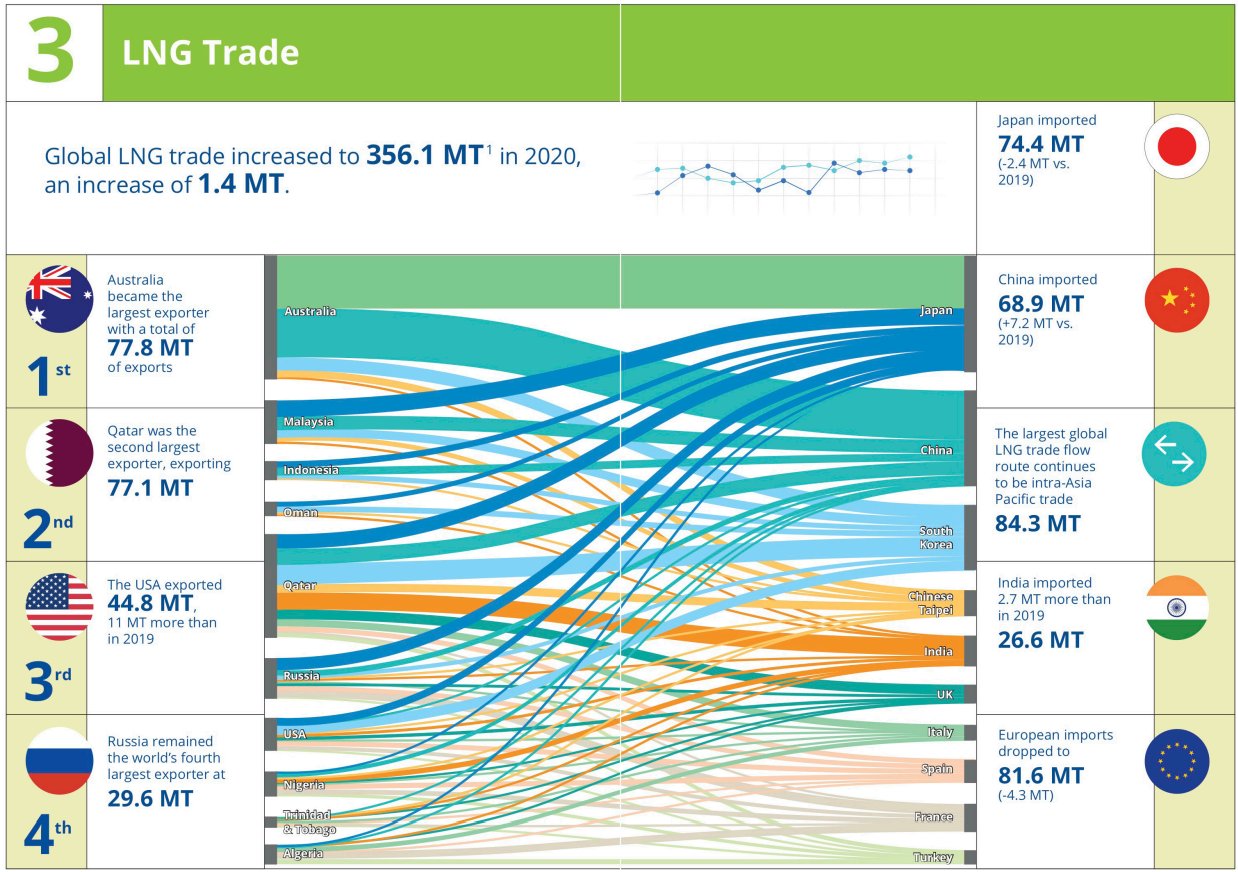

Según la “International Gas Union” (IGU)[1], hay 42 países importadores y 20 exportadores. Los principales exportadores son Australia, Qatar, Nigeria, Noruega, y, desde los últimos años, EE.UU. Que se ha posicionado en el 3° lugar (13% del global) y es el que mayor capacidad de licuefacción incorporará. Rusia, amén del gas natural que envía por gasoductos a Europa, también es el 4° exportador de GNL.

Hete aquí dos claves geoeconómicas de la guerra en Ucrania.

Por su parte, los principales importadores son Japón, China (el que más capacidad de regasificación incorporará), Asia-Pacífico, India, Corea del Sur y Europa (España). En América Latina el principal exportador es Trinidad y Tobago (72%) y los principales importadores son Chile, Brasil y Argentina (30, 27 y 15%, respectivamente). Y las compras Spot representan el 89%. Por causa (y no a pesar) de la transición energética, se espera que el gas natural tenga una participación del 40% en el incremento de la demanda energética total hacia 2040 y, del total de la oferta de gas, se espera que el 39% sea de GNL.

Si bien se dice que el GNL es un commodity, no existe aún un mercado de referencia y un producto de ciertas características que sea utilizado mayoritariamente como una referencia unívoca tanto para el establecimiento de un precio único como para operaciones de futuros financieros.

En cambio, existen algunos puntos de referencia importadores o receptores de GNL agrupados en hubs: plataformas comerciales para las transacciones físicas y/o financieras de un commodity como el gas natural, con instalaciones de transporte y almacenamiento. El Henry Hub (HH) son 13 gasoductos en Louisiana, EE.UU., con intercambios físicos y comerciales. El National Balancing Point (NBP) en Reino Unido es virtual. El Dutch Title Transfer Facility (TTF) en los Países Bajos tiene conexiones con la red de transporte de Alemania, con el gasoducto Nord Stream 1 proveniente de Rusia y con la terminal de GNL de Rotterdam y almacenamientos subterráneos; es el precio de referencia para el mercado europeo y su índice es publicado por el Banco Mundial. Finalmente, el Japón-Korea Market (JKM) es un índice desarrollado por Platts desde 2009 para embarques destinados al Pacífico (Japón, Corea, China y Taiwán).

Los precios de comercialización de GNL[2] se miden en unidades monetarias por unidades de energía: dólares por millón de BTU (British Termal Unit o USD/MMBTu). En el mercado mundial se realizan dos tipos de acuerdos: i) de muy corto plazo por embarques individuales o ii) de provisión de varios embarques a lo largo de varios meses o años (el promedio en 2018 fue de 16 años). Para Argentina, entre 2008 y 2010 el precio representativo fue el del mercado europeo, pero luego el indicador más usado pasó a ser el JKM.

El GNL es un mercado de pocos oferentes por la magnitud extraordinaria de inversiones necesarias para construir instalaciones de licuefacción y logística de transporte especial en buques refrigerados. Los precios de compra efectiva tienen una variación respecto de los precios medios del mercado. Los factores que influyen son volumen, frecuencia, liquidez de las operaciones, complejidad de logística y condiciones financieras. Hoy en día se presencia también la escasez producto de la guerra en Ucrania, principalmente para el mercado europeo.

Hay dos sistemas de formación de precios: 1) el Oil Price Escalation (OPE), donde se define un precio base y una cláusula de variación asociada a combustibles alternativos (petróleo, GO y FO) –similar al del contrato con Bolivia; y 2) el Gas-on-Gas Competition (GOG), donde el precio es determinado por oferta y demanda y el gas es comercializado en diferentes períodos (diario, mensual, anual o plurianual) –es el que se usa para el GNL. Y existen dos mercados de GNL con precios diferenciados: el del Pacífico, basado en los precios del petróleo en Japón y sistema OPE; y el del Atlántico, basado en precios europeos y sistema GOG. A partir del desarrollo del shale gas en EE.UU., que lo convirtió en exportador de GNL, el HH dejó de ser una referencia internacional. El precio del mercado Spot oscila entre el piso (mercado del Atlántico) y el valor superior (del Pacífico).

Comercialización

El momento en que una operación comercial se cierra es el mismo para el comprador y el vendedor. Los proyectos de licuefacción son de muy largo plazo y muy elevada inversión, por lo que suelen contar con compromisos de venta a largo plazo (más de una década), lo que limita la disponibilidad de GNL para el mercado Spot.[3] Se manejan precios futuros: los vendedores evalúan la condición del mercado de GNL que esperan tener para el momento de efectiva entrega y los precios futuros del petróleo que se transaccionan en mercados financieros para el momento convenido de la entrega del GNL. El precio de mercado del GNL debe ser evaluado en virtud del momento en que se realiza la solicitud de ofertas, cuya concreción de entrega del cargamento se realizará en fechas posteriores (o “ventanas”) en las que probablemente imperen condiciones de mercado y precios de referencia diferentes.

En una licitación que incluya distintas fechas de entrega futuras los precios a decidir para cada fecha pueden ser completamente distintos entre sí, debido –por ejemplo– a la contraestacionalidad entre mercados. A su vez, el precio convenido en una licitación realizada en cierta fecha para entrega “X” meses posteriores, también puede variar frente al valor que surja de una licitación para un cargamento a entregar en la misma fecha anterior pero contratado de urgencia el mes previo a la entrega. Por esto, los “precios de mercado” para GNL entregado en la Argentina son aquellos que surgen de las ofertas recibidas en cada licitación (en ese momento puntual), para cada fecha de entrega futura. Una vez contratado, un buque puede ser reprogramado vía acuerdo entre las partes, pero se respetará –salvo algún sobrecosto puntual– el precio originalmente convenido. Esto es relevante porque la campaña anual de compra suele dividirse en sucesivos llamados que van completando el volumen total requerido, por lo que en diferentes momentos puede contratarse cargamentos para ventanas muy cercanas o la misma en diferente puerto.

El GNL en Argentina

En nuestro país la matriz primaria de producción de energía está dominada en un 87% por combustibles fósiles y el 59% es gas natural. En la matriz eléctrica más del 60% de la generación eléctrica también es en base a gas natural. Así, el combustible térmico sirve para el consumo directo y para el indirecto vía electricidad.

La producción local de gas natural, radicada en Vaca Muerta, Golfo San Jorge y el off shore Tierra del Fuego, abastece el 85% de la demanda de gas (residencial, industrial y de generación eléctrica). En los meses de invierno se reduce al 73%, lo que implica que se debe importar ¼ del total consumido, vía gas natural de Bolivia (9%) o GNL a ser regasificado (18%).

Argentina importa gas natural desde los ’70, pero el descubrimiento del yacimiento Loma La Lata en Neuquén permitió el autoabastecimiento en los ’80. Sin embargo, con la crisis de 2001 el país volvió a convertirse en un importador neto, y con el agudo faltante en el invierno 2007, con el registro más frío de los últimos 50 años (¡el 9/7/07 nevó en BA!), en conjunción con una declinación persistente de la producción local de gas, llevó al Gobierno a decidir la instalación de un buque regasificador de GNL en Bahía Blanca. La operatoria la llevó adelante la empresa pública ENARSA. Y en 2011 se agregó la terminal de Escobar, con una ventaja geográfica y una complicación logística: está ubicada directamente sobre el anillo de consumo de Buenos Aires, pero está localizada aguas arriba en un río interior (Paraná) cuyo menor calado impide embarques con carga completa.[4]

Para Argentina, debido a que su demanda es estacional y dependiente del clima, el mercado del GNL es Spot, con transacciones de duración menor a 4 años, signadas por la oportunidad y arbitraje entre los mercados del Atlántico y del Pacífico, cuya referencia de precio es el HH. Las primeras contrataciones se pactaron en referencia al HH más una prima o premio adicional (por costo de fletes y costo de oportunidad de vender el producto en un mercado alternativo), fórmula que incluía producto, flete y seguro hasta la brida en el buque regasificador.

En 2012, luego de la expropiación del 51% de las acciones de YPF, esta compañía comenzó a realizar –en nombre de ENARSA– las gestiones de compra en el marcado internacional. Así se aumentó el número de empresas proveedoras y la cantidad de ofertas recibidas en cada licitación o Tender. Esta gestión en carácter de mandatario duró hasta 2017. Los procesos se regían por términos y condiciones establecidos en el Master Supply Agreement (MSA), en los Particular Terms and Conditions (PTC) y en el Request For Proposal LNG Supply (RFP), y la condición de entrega era Delivered At Terminal (DAT), Incoterm 2010. Determinación del precio: a cada cargamento se la aplicaba la siguiente fórmula: [Precio = HH + X], donde “HH” es el precio establecido en el último día hábil del mes para el contrato de Futuros de Gas Natural Henry Hub en la Bolsa Mercantil de Nueva York (NYMEX), mes en el que el cargamento relevante de GNL se entrega en la terminal de regasificación; y “X”es un valor fijo en USD por MMBTu según lo estipulado por cada potencial proveedor en su oferta.

Compras bi-anuales y diversificación de riesgo. A fines de 2013 ENARSA e YPF acordaron realizar contrataciones de mayor plazo, a dos años (2014 + 2015), con el fin de asegurar la provisión de GNL en un contexto de escasez y altos precios. El objetivo era contener el alza de precios y asegurar la provisión. Se adquirió el 50% de los requerimientos totales de Bahía Blanca y el 70% de los de Escobar.

Con el fin de diversificar el riesgo de contratar volúmenes importantes a dos años con una única referencia (HH), se decidió que para Escobar se usara una fórmula referenciada en el precio del petróleo Brent. La caída abrupta del precio del crudo a fines de 2014 redundó –finalmente– en un ahorro significativo para el Estado.

Exportaciones de YPF.

Es sabido que el “descubrimiento” de la formación no convencional de Vaca Muerta en 2011 volvió a revertir el sistema de provisión de gas natural. En ese contexto, Argentina se deshizo del regasificador de Bahía Blanca y, al mismo tiempo, YPF comenzó a realizar exportaciones de GNL en junio 2019 a través de un buque flotante de licuefacción: la barcaza Tango FLNG ubicada también en el puerto de Bahía. YPF y su proveedor Exmar firmaron un acuerdo por 10 años, pero en total se realizaron solo 4 envíos y la empresa de bandera finalmente rescindió el contrato por resultar ruinoso o no generar valor para la compañía.

Guerra y después

En un contexto de menor importación de gas natural desde Bolivia, una crisis hídrica sin precedentes y un reciente lanzamiento de la construcción de un gasoducto troncal para evacuar la inyección potencial de Vaca Muerta, la producción gasífera local (Plan Gas.Ar mediante) no alcanza a cubrir el pico de consumo de invierno.

Dado el exorbitante aumento de precios del GNL a nivel internacional y la compra masiva de cargamentos por parte de Europa en una estacionalidad no habitual[5], la nueva coyuntura plantea dos desafíos concurrentes: conseguir buques y que éstos se ofrezcan a precios afrontables para la economía argentina.

Y una duda geopolítica: ¿qué pasaría si, como en 2016, Gazprom se ofrece como proveedor, dado que posiblemente cuente con disponibilidad de GNL y haga importantes descuentos como en petróleo? ¿Avanzará IEASA en su contratación o habrá solidaridad con Ucrania y boicot a los productos rusos?»

Notas:

[1] World LNG Report 2021 | IGU.

[2] Stern, Jonathan, The Pricing of Gas in International Trade, Oxford Institute for Energy Studies, 2012. Chapter 2.pdf (oxfordenergy.org).

[3] LNG Spot Cargo Trading – Market Trends and Challenges | Martindale.com.

[4] LNG Terminal Operations | Excelerate Energy | Integrated LNG Solutions.

[5] Guerra en Ucrania, gas en Argentina – El Dipló (eldiplo.org).